Es bleibt nur noch eine Woche bis zum Eintritt in das Jahr 2024. Bevor wir in das neue Jahr eintreten, wollte ich ein wenig darüber plaudern, indem ich die Renditen vergleiche, die die Märkte den Anlegern in den letzten 10 Jahren gebracht haben. Ich hoffe, dass dieser Artikel, der alle Arten von Anlegern ansprechen wird, auch für alle Arten von Anlegern nützlich sein wird. Ich wünsche Ihnen frohe Weihnachten und wünsche Ihnen allen Gesundheit und Glück für das neue Jahr.

INDICES

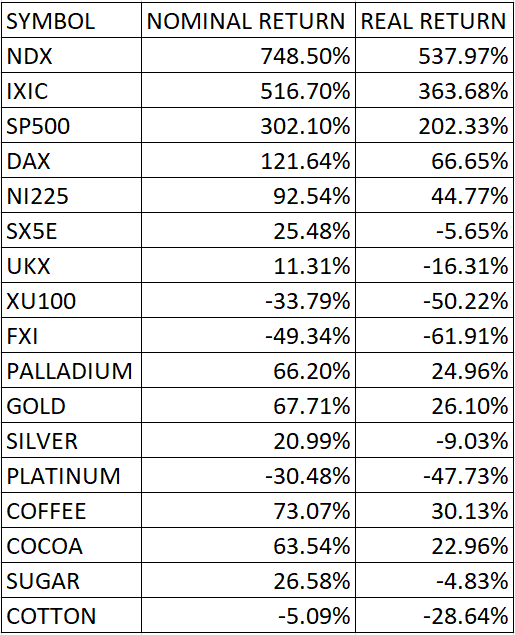

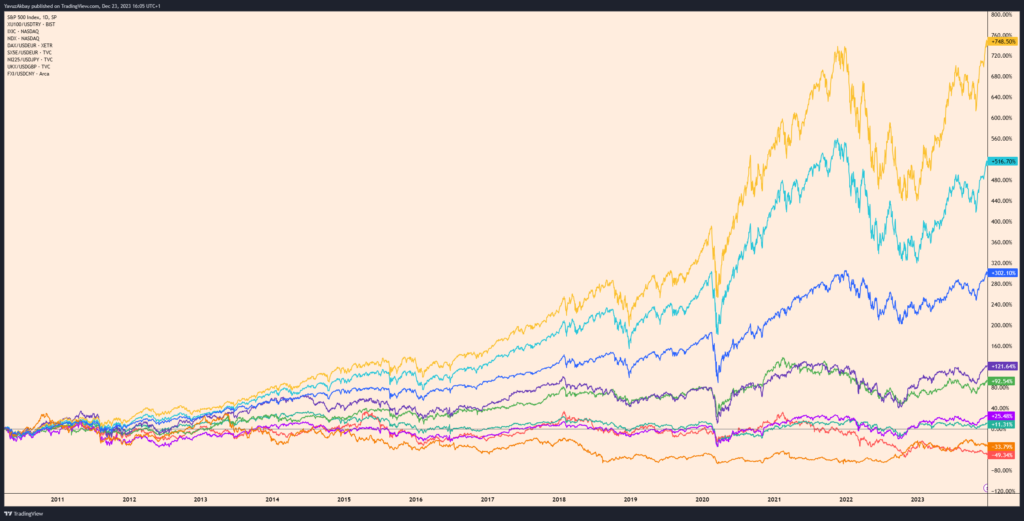

Ich möchte meinen Artikel mit einem Vergleich der 10-Jahres-Renditen der Weltindizes beginnen. Um den Vergleich fair zu gestalten, habe ich alle Indizes auf den Dollar normalisiert. Somit können wir die Renditen aller Indizes in Dollar sehen.

Im Vergleich dazu ist der Spitzenwert der Nasdaq-100-Index. Der Index, der vor allem deshalb außerordentliche Gewinne eingefahren hat, weil er die Aktien mit den 100 größten Marktwerten des Nasdaq Composite Index in sein Portfolio aufnimmt, hat in den letzten 10 Jahren eine Rendite von 748 % erzielt.

Nasdaq liegt erneut auf dem zweiten Platz. Aber dieses Mal ist es der Nasdaq Composite Index. Da dieser Index mehr Aktien (2500) als der Nasdaq 100 enthält, ist seine Rendite niedriger als die des Nasdaq 100. Mit einer Rendite von 516 % schafft er es jedoch immer noch, der Index mit der zweithöchsten Rendite zu sein.

Der dritte Index ist ebenfalls ein amerikanischer Index. SP500 schafft es, der drittbeste Renditeindex der letzten 10 Jahre zu sein, mit einer Rendite von 302 % in den letzten 10 Jahren.

Daher waren die Indizes, die in den letzten zehn Jahren mit großem Abstand die höchsten Renditen erzielten, amerikanische Indizes. Meiner Meinung nach wird sich an diesem Renditeranking in den nächsten 10 Jahren nichts ändern, insbesondere wenn in US-Unternehmen mit großen Marktwerten investiert wird. Ich denke, dass noch höhere Renditen erzielt werden können, wenn wir uns insbesondere neben Technologie auf Energieaktien konzentrieren.

Der deutsche DAX-Index belegt den 4. Platz. Der Index, der eine sehr gute Rendite von 121 % bringt, ist vor allem für Anleger mit geringer Risikobereitschaft attraktiv. Ich halte es für sinnvoll, dass Anleger, die nicht zu viel Volatilität wollen, aber gute Renditen wollen, sich deutschen Aktien zuwenden.

Hinter dem DAX-Index steht der japanische Nikkei 225-Index. Auch dieser Index scheint seit langem Bewegungen in positiver Korrelation zum DAX aufzuweisen und damit sehr ähnliche Renditen wie der DAX zu erzielen. Obwohl sich der Index, der in den letzten 10 Jahren eine Rendite von 92 % gebracht hat, gut entwickelt hat, macht mir sein Abwärtstrend, insbesondere nach 2021, Angst. Aber ich kann sagen, dass es sehr gute Chancen hat, wenn es aus diesem Abwärtstrend ausbricht.

Der STOXX50-Index scheint ein Index zu sein, der in den letzten 10 Jahren eine Rendite von 25,48 % in Dollar erzielt hat. Obwohl es eine Rendite zu geben scheint, zeigt die Tatsache, dass die Dollarinflation in den letzten 10 Jahren bei etwa 33 % lag, dass die reale Rendite des Index tatsächlich negativ ist. Obwohl ich mir über die weitere Entwicklung nicht sicher bin, kann ich mit Sicherheit sagen, dass die tatsächliche Rendite des STOXX50-Index in den letzten 10 Jahren leider -5,65 % betrug.

Als nächstes folgt der FTSE-Index des Vereinigten Königreichs. Der Index, der in Dollar ums Überleben kämpfte und eine nominale Rendite von 11,31 % erzielte, musste real einen Verlust von rund -16,31 % hinnehmen. Obwohl die kommende Periode für FTSE, das zehn schwierige Jahre hinter sich hat, nicht sehr positiv aussieht, hoffen wir, dass sich die Situation ändern wird.

Der nächste Index ist der türkische Borsa-Istanbul-Index, der eine nominale Rendite von -33,79 % und eine reale Rendite von fast -60 % aufweist. Wenn Sie auf der Suche nach einem Index sind, der sowohl äußerst riskant als auch außerordentlich volatil ist und bei dem Sie 60 % Ihrer Investitionen verlieren, sind Sie an der richtigen Adresse. Ich habe 2021 mit meinen wöchentlichen Berichten und Blogbeiträgen begonnen und seit dem Tag, an dem ich angefangen habe, habe ich niemandem, der mir folgt und meine Artikel liest, empfohlen, in den Index der Borsa Istanbul aufgenommen zu werden, und das tue ich immer noch nicht. Von Zeit zu Zeit, aus der Notwendigkeit heraus, habe ich den Index eingegeben und Analysen durchgeführt, um diejenigen zu entfernen, die ratlos und einigermaßen harmlos waren. Aber ansonsten kann ich es auf keinen Fall denjenigen empfehlen, die noch nie damit zu tun hatten.

Der letzte Index auf der Liste ist der FXI-Fonds, der verschiedene Aktien Chinas umfasst. Wenn wir einen Verlust von bis zu 50 % mit der Dollarinflation kombinieren, erhalten wir einen Verlust von 77 %. Der Unterschied zwischen dem chinesischen Index und dem der Türkei besteht darin, dass die Volatilität geringer ist. Daher verliert der FXI-Investor insbesondere seit 2021 stetig Geld. Ich denke, dass jeder, der kein Geld verlieren möchte, nicht in diesen Index einsteigen sollte, außer Anleger, die sich gerne selbst leiden lassen. Wenn sich die Bedingungen ändern, kann es wieder auf die Tagesordnung gebracht werden.

Die Renditetabelle der Indizes der letzten 10 Jahre finden Sie am Ende des Beitrags.

PRECIOUS METALS

Wenn wir die Renditen von Edelmetallen in den letzten 10 Jahren vergleichen, sehen wir, dass Palladium und Gold ihr 10. Jahr zum Nennwert abgeschlossen haben. Die nominalen Renditen beider scheinen bei etwa 67 % zu liegen. Aber hier gibt es eine sehr wichtige Tatsache, nämlich die außergewöhnliche Volatilität von Palladium und die Werte, die es im Jahr 2021 erreichte. Die Performance von Palladium nach 2022 ist im Vergleich zu Gold wirklich schlecht. Der Grund dafür ist, dass das Risiko und die Volatilität von Gold sehr gering sind und das Jahr mit 67 % abschloss. Daher erscheint Gold für jeden Anleger viel attraktiver. Natürlich ist es sinnvoll, es noch einmal auszudrücken. Wir führen diese Analyse durch, indem wir eine 10-Jahres-Rendite berücksichtigen. Mit anderen Worten: Wenn jemand, der 2014 Palladium gekauft hat, dieses Palladium im Jahr 2021 verkauft, wird er stärker von der Volatilität betroffen sein. Allerdings ist ein Investor, der Palladium seit 10 Jahren hält, hinsichtlich der Opportunitätskosten schlechter unterwegs als ein Investor, der seit 10 Jahren Gold hält.

Im Gegenteil, ich habe optimistische Gedanken über Palladium und Gold. Ich denke, dass diese beiden Metalle in den nächsten 10 Jahren auf einem höheren Niveau liegen werden als jetzt. Daher halte ich Palladium für ideal für risikofreudige Anleger, während Gold meiner Meinung nach für stabilitätsorientierte Anleger geeignet ist.

Zudem sieht Silber auf Platz 3 mit einer Nominalrendite von 20 % leider nicht sehr rosig aus. Dies liegt daran, dass die reale Rendite negativ ist. Wir haben gesehen, dass Silber sehr stagnierte, insbesondere nach 2021. Aber ich denke, irgendwann wird Silber den Wert bekommen, den es verdient. Daher bin ich voll und ganz davon überzeugt, dass sich die Silberrendite in den nächsten 10 Jahren positiv entwickeln wird.

Platin war in fast 9 der letzten 10 Jahre nominell negativ. 30,48 % minus Jahr; Ich kann sagen, dass es seinen Anlegern große Sorgen bereitete, als es real mit einem Minus von 47,73 % schloss. Würde ich Platin zu meinem Portfolio hinzufügen, wenn es Palladium und Gold gibt? Das glaub ich nicht.

Die Renditetabelle der Edelmetalle der letzten 10 Jahre finden Sie am Ende des Beitrags.

COMMODITIES

Wenn wir uns die Rohstoffe ansehen, können wir sehen, dass insbesondere Kaffee der Rohstoff ist, der in den letzten 10 Jahren am meisten an Wert gewonnen hat. Obwohl Kaffee nach 2022 eine schwache Performance zeigte, schloss er sein zehntes Jahr mit einer nominalen Rendite von 73,07 % und einer realen Rendite von 30,13 % ab.

An zweiter Stelle steht Kakao. Mit einer nominalen Rendite von 63,54 % und einer realen Rendite von 22,96 % hat sich Kakao insbesondere ab Mitte 2022 zum Rohstoff mit der besten Wertentwicklung unter den Rohstoffen entwickelt. Eine Korrektur ist in der kommenden Zeit möglich, aber ich denke, dass dies ein guter Aufwärtstrend ist.

An dritter Stelle sehen wir Zucker, mit einem überraschenden Rückgang im letzten Quartal des Jahres. Zucker, der seit Mitte 2022 ebenso wie Kakao einen sehr guten Anstieg verzeichnete, zeigte leider erneut, dass es sich um einen sehr empfindlichen Rohstoff gegenüber externen Schocks handelt. Ich denke, dass Zucker, der das Jahr mit einer nominalen Rendite von 26,58 % abschloss, zunächst mit einem Rückgang in der Mitte des Jahres 2023 und jetzt mit einem Rückgang am Ende, seinen Rückgang nun an diesen Punkten beenden sollte.

Schließlich hat der katastrophale Rückgang Mitte 2022 trotz des außergewöhnlichen Baumwollaufkommens nach 2020 dazu geführt, dass die Anleger im zehnten Jahr sowohl nominal als auch real negativ waren.

Die realen und nominalen Renditen aller von mir verglichenen Indizes, Rohstoffe und Edelmetalle finden Sie in der folgenden Tabelle.