Gerade an den US-Aktienmärkten kommt es dieser Tage zu unerwarteten Entwicklungen. Die wichtigsten davon scheinen ARM- und NVIDIA-Aktien zu sein. Nachdem die ARM-Aktie einen 100-prozentigen Anstieg erlebte, erreichte der Wert von NVIDIA 740 US-Dollar und wurde wertvoller als der gesamte chinesische Aktienmarkt, was insbesondere die Indizes NASDAQ und SP500 in die Höhe trieb. In diesem Artikel werde ich versuchen, die Auswirkungen der makroökonomischen Entscheidungen der USA auf den Index zu interpretieren.

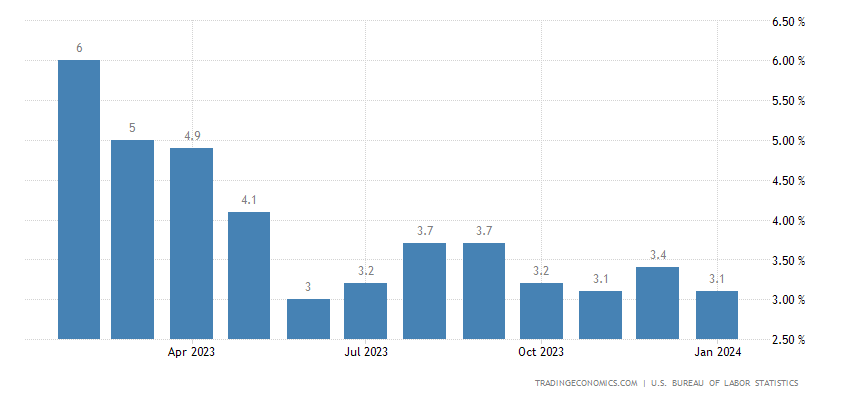

Zunächst einmal halte ich es für richtig, mit den Inflationszahlen der USA zu beginnen. Die US-Inflationsdaten lagen diesen Monat über den Erwartungen. Die jährliche Inflationsrate betrug 3,1 %, während 2,9 % erwartet wurden; Es wurde erwartet, dass die monatliche Inflation 0,2 % betragen würde, aber 0,3 %; Die monatliche Kerninflation wurde mit 0,4 % angekündigt, während erwartet wurde, dass sie 0,3 % betragen würde. Bevor ich zu den Auswirkungen dieser Aussagen auf den Aktienmarkt und die Anleihen komme, möchte ich Ihnen meine Erwartungen zu den Faktoren mitteilen, die zu einer so starken Inflation führen.

Ich habe gesagt, dass der Rückgang der Energiepreise weitergeht. Dies ist ein sehr positiver Faktor für die Inflation und die Benzinpreise in den USA liegen immer noch unter 3 Dollar. Biden wird sein Bestes tun, um diesen Wert in einem Wahljahr niedrig zu halten. Daher scheint dieser Posten einen weiteren senkenden Effekt auf die Inflation zu haben. Die Lebensmittelpreise sind gestiegen, was sich negativ auf die Inflation auswirken wird, aber das Wichtigste ist der Kern. Für den Kern gibt es zwei große Elemente: „Rohstoffe abzüglich Nahrungsmittel und Energierohstoffe“ und „Dienstleistungen abzüglich Energiedienstleistungen“. Auch diese Artikel verzeichneten einen monatlichen Rückgang von 0,32 %. Auch hier ist es eine positive Entwicklung. Negativposten waren Wohnen mit einem Plus von 0,63 % und Transport mit einem Plus von 0,97 %. Mit anderen Worten: Die Wahrscheinlichkeit, dass die Fed die Zinsen am 1. Mai konstant hält, ist gestiegen. Ich denke, das sind keine schlechten Nachrichten, denn die FED und der Markt sind sich einig. Die Erwartungen sind jetzt viel ähnlicher. Der Markt erwartet für Juni und darüber hinaus fast drei Zinssenkungen der FED. Darüber hinaus liegt die Inflation nicht mehr auf einem besorgniserregenden Niveau. Was den gefährlichen Wohngegenstand angeht, wird erwartet, dass niemand sein Haus verkaufen möchte, weil die Zinsen hoch sind. Niemand möchte aus einem Kredit mit 3-4 % Zinsen aussteigen und in ein neues Haus ziehen und einen Kredit mit 6-7 % aufnehmen. Es gibt also Nachfrage, aber das Angebot ist gering. Wenn die Zinsen sinken, sinken auch die Hypothekenzinsen und die Zahl der Menschen, die ihre Häuser verkaufen, wird steigen. So wird ein Gleichgewicht erreicht. Daher gibt es hier eigentlich nichts zu befürchten.

Warum habe ich mich also speziell mit dem Thema Inflation beschäftigt? Der Grund dafür ist, dass die Inflation 10-jährige Anleihen stark beeinflusst.

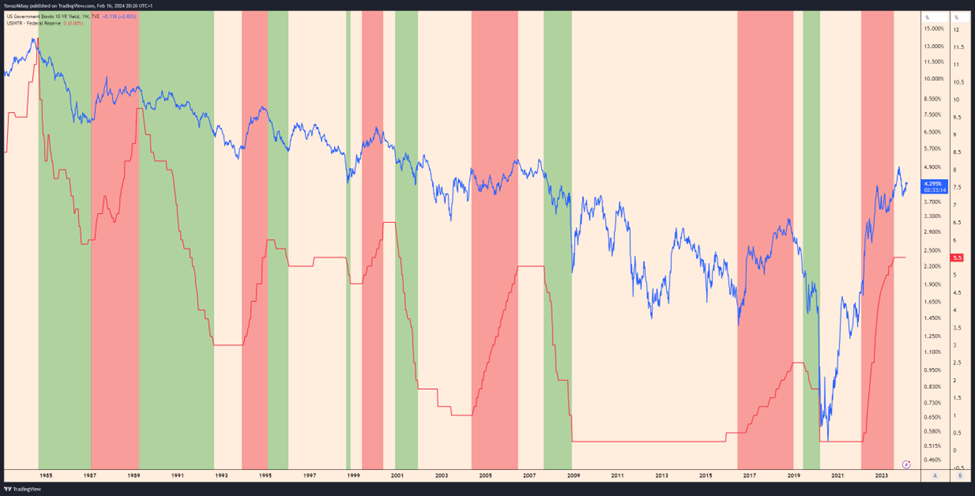

Die blauen Linien im Diagramm stellen 10-jährige Anleihen dar und die roten Linien stellen Zinsen dar. Während die Zinssätze in den roten Bereichen schrittweise erhöht werden, werden die Zinssätze in den grünen Bereichen schrittweise gesenkt. An freien Flächen wird das Interesse konstant gehalten. Im roten und grünen Bereich wirken sich die Zinsen direkt positiv auf 10-jährige Anleihen aus. In leeren Bereichen richten sich die Bewegungen 10-jähriger Anleihen nach der Inflation des Marktes und damit nach den Zinserwartungen unter Berücksichtigung der makroökonomischen Bedingungen.

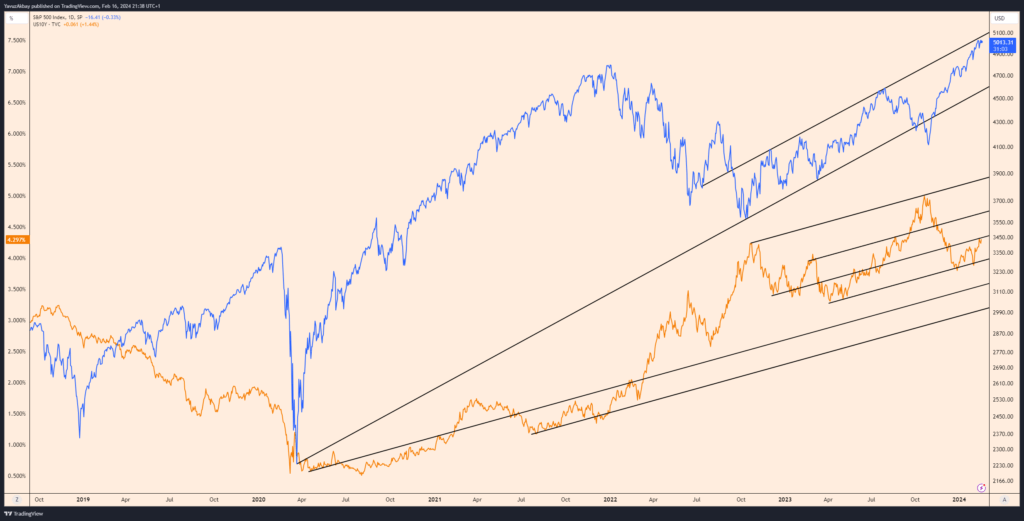

Daher kann ich, wie ich am Anfang des Artikels sagte, angesichts der Tatsache, dass die Inflation dem Markt keine Angst mehr macht und von Tag zu Tag besser wird, vorhersagen, dass es unwahrscheinlich ist, dass 10-jährige Anleihen den Höchststand von 4,9 % erneut testen werden zumindest bis Juni, und dass es allmählich auf niedrigere Niveaus zurückkehren wird. Lassen Sie mich nun ein wenig über die entscheidende Korrelation zwischen 10-jährigen Anleihen und dem SP500-Index sprechen. Tatsächlich würde es für mich keinen Sinn machen zu sagen, dass es eine positive oder negative Korrelation zwischen 10-jährigen Anleihen und dem SP500-Index gibt, da es in der Geschichte Fälle gibt, in denen diese Korrelation positiv oder negativ ist. Es scheint jedoch möglich zu sein, einen klaren negativen Zusammenhang zu erkennen, insbesondere wenn wir den Zeitraum nach 2022 im Auge behalten.

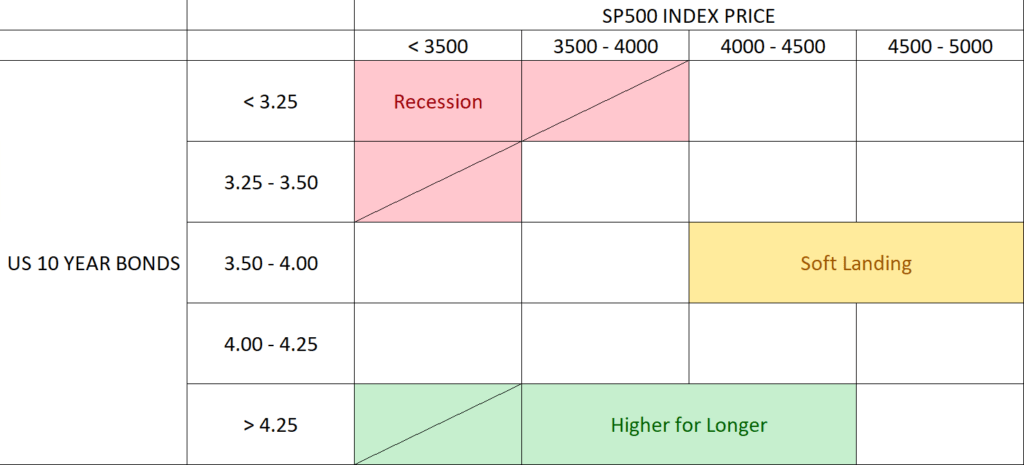

Der SP500-Index befindet sich in einem Aufwärtstrend. Der Widerstandspunkt dieses Trends scheint derzeit bei 5.100 US-Dollar zu liegen, während der Unterstützungspunkt bei etwa 4.650 US-Dollar liegt. Ebenso befindet sich auch die 10-jährige Anleihe in einem Aufwärtstrend, und dieser Trend hat die Form eines Kanals. Der Kanal verfügt über verschiedene Unterstützungs- und Widerstandspunkte. Es ist tatsächlich diese Grafik, die bestimmt, welches Marktumfeld wir auf makroökonomischer Basis vorfinden werden, insbesondere im Hinblick auf Zinssenkungen. Da ich es angemessener finde, diese Grafik tabellarisch darzustellen, möchte ich sie anhand einer Tabelle erläutern.

Wenn 10-jährige Anleihen in der kommenden Zeit aufgrund des Rückgangs der Inflation auf den Bereich von 3,50 bis 4,00 % fallen, wird ein Halten des SP500-Index über 4.000 US-Dollar der FED eine sanfte Landung ermöglichen. Dies ist die Region, die wir derzeit bis Juni halten wollen. Wenn die 10-jährigen Anleihen jedoch nicht fallen, sondern im Gegenteil steigen und in diesem Prozess der Preis des SP500-Index zu fallen beginnt und der von mir ausdrücklich erwähnte Aufwärtstrend unterbrochen wird, kann dies dazu führen, dass der Zinssatz bestehen bleibt an der Spitze für längere Zeiträume. Das schlimmste Szenario ist leider eine Rezession. Wenn 10-jährige Anleihen die meisten der gerade erwähnten Unterstützungsniveaus durchbrechen und auf 3,25 % oder weniger fallen und der SP500-Index diesen Rückgang mit einer positiven Korrelation teilt, werden die Zinssenkungen eine harte Rezession auslösen. Andere Regionen als diese Gebiete sind Landeverbotsgebiete. Daher wird es nicht möglich sein, mit einer Senkung der Zinssätze in anderen Regionen als diesen Regionen zu rechnen. Wir können dies anhand einiger Grafiken bestätigen.

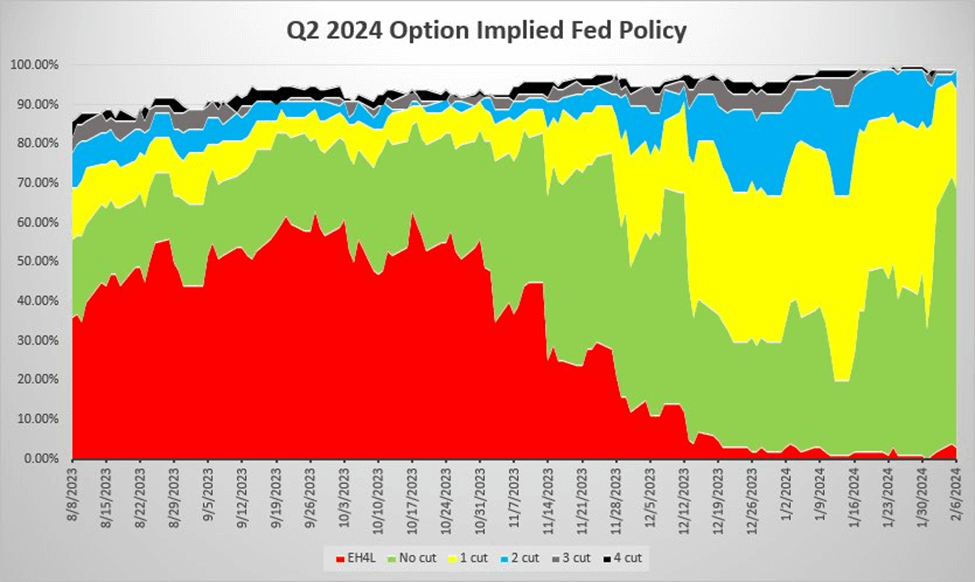

Wie in dieser Grafik zu sehen ist, liegt die Zahl der Anleger, die glauben, dass die FED die Zinssätze im zweiten Quartal nicht senken wird, Anfang Februar bei über 60 %.

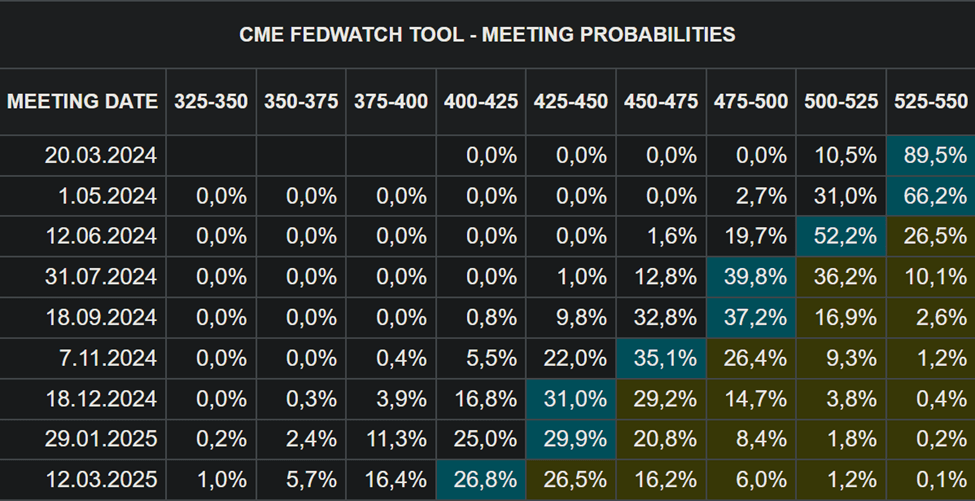

Darüber hinaus ist im FEDWatch-Tool von CME deutlich zu erkennen, dass der Markt davon ausgeht, dass die Zinssätze erst im Juni gesenkt werden. Wir sehen, dass der Rückgang mit ziemlicher Sicherheit im 3. Quartal erwartet wird. Obwohl wir in diesen Zeiträumen keine Zinssenkungen erwarten, werden wir, wenn wir uns die Tabelle ansehen, die ich zu Beginn der Zinssenkungen geteilt habe, viel besser verstehen, welche Art von Landung auf uns zukommen wird.

Zu diesem Zeitpunkt ist der Großteil der stärkeren Preisgestaltung für die längere Dynamik eingepreist. Nach der Lockerung der Fed wird es wahrscheinlich etwas mehr Preisgestaltung geben. Ich denke, dass sich die Anleihen in diesem Prozess lockern werden und sich der Index in gefährliche Bereiche bewegen wird. Natürlich wird sich die Kluft zwischen Index und Anleihe vergrößern, aber man muss sehr vorsichtig sein, denn es gibt kein leichtes Geld mehr. Wir haben das Jahr gerade erst begonnen, aber die Märkte haben eine stärkere FED für einen längeren Zeitraum eingepreist. Ich denke, dass es von nun an an der Zeit ist, die Einnahmen zu reduzieren.

Insbesondere Kryptowährungsinvestoren müssen diesen Rückgang mit großer Vorsicht verfolgen. Wenn sich der Markt in der in der Tabelle gezeigten Rezessionsphase befindet und die FED begonnen hat, die Zinssätze zu senken, wie ich gerade erwähnt habe, bedeutet dies, dass die Rezession eindeutig angekommen ist, und dies führt dazu, dass Kryptowährungen wie Bitcoin noch keinen richtigen Abschwung erlebt haben Rezession, unsicher. Allerdings wird sich die Zinssenkung der FED auf dem Markt, der sich im Bereich der sanften Landung befindet, auch positiv auf Bitcoin auswirken.

Ich hoffe, dass unsere Landung so sanft wie möglich verläuft.