Vor einem halben Jahrzehnt hätte die Vorstellung, dass China am Rande einer schweren Wirtschaftskrise stünde, möglicherweise auf Skepsis gestoßen. Dennoch gab es vor einem Jahrzehnt deutliche Anzeichen dafür, dass sich in Chinas Zukunft ein erheblicher wirtschaftlicher Abschwung abzeichnete.

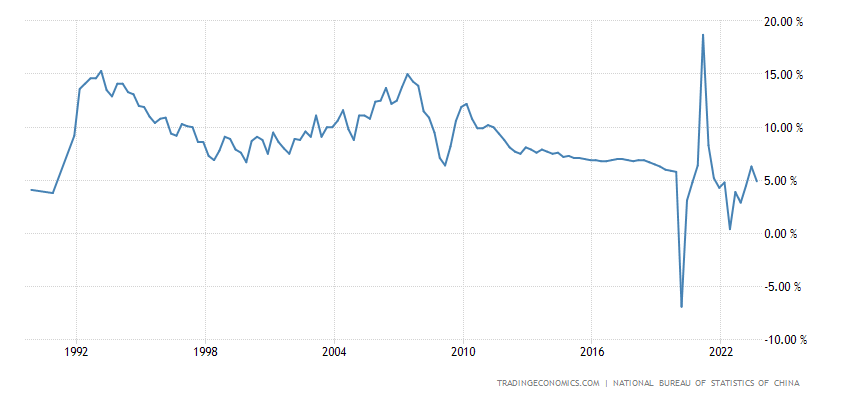

Nachdem China über einen längeren Zeitraum hinweg ein robustes Wachstum von etwa 10 % erlebt hatte (mit einer durchschnittlichen Wachstumsrate von 10,65 % bzw. 10,84 % in den Zeiträumen 1990–2000 bzw. 2000–2010), äußerte China Bedenken, als seine Wirtschaft im Jahr 2013 um 8,1 % wuchs und 6,75 % zwischen 2010 und 2020. Dieser Wachstumskurs stellte die Wahrnehmung des „chinesischen Wunders“ in Frage und zeigte, dass es sich eher um eine fantastische Geschichte als um eine wundersame Realität handelte.

Obwohl das Land im Jahr 2020 die einzige expandierende Volkswirtschaft war und im Jahr 2021 ein Wachstum von 8,1 % erreichte, wurden die optimistischen Stimmungen durch die Ankündigung einer Wachstumsrate von lediglich 3 % im Jahr 2022 zunichte gemacht, was Zweifel an den wirtschaftlichen Aussichten des Landes aufkommen ließ. Diese Enthüllung brachte lange übersehene finanzielle und wirtschaftliche Probleme ans Licht, insbesondere die Immobilienkrise, bei der zahlreiche mit dieser Krise verbundene Schattenbankinstitute vor schweren Insolvenzen standen.

Chinas Strategie zum Inflationsschutz war unkompliziert: Die Inlandsnachfrage nach Konsumgütern niedrig halten, die Menschen dazu ermutigen, in Bauprojekte zu investieren, und den Glauben fördern, dass sie über Ersparnisse in Immobilien verfügten, die sie nie wirklich besitzen könnten (da Häuser in China für 75 Jahre vermietet werden). . Dieser Plan hatte sich über einen längeren Zeitraum als wirksam erwiesen und führte dazu, dass die Menschen 80 % ihrer Ersparnisse in diese Bauprojekte investierten und nicht nur investierten, sondern über einen längeren Zeitraum auch umfangreiche Kredite aufnahmen.

Auf der anderen Seite entstanden aus diesem Modell zahlreiche Baufirmen. Obwohl ihnen das nötige Kapital fehlte, führten viele Unternehmen umfangreiche Bauvorhaben durch. Diese Unternehmen waren sich ihrer finanziellen Defizite bewusst und initiierten diese Projekte mit dem Optimismus zukünftiger Gewinne oder der Erwartung, dass Kunden erhebliche Beträge im Voraus zahlen würden. Als diese Erwartungen nicht erfüllt wurden, blieb als einziger Ausweg die Ausgabe von Anleihen, die Aufnahme von Geldern bei verschiedenen Schattenbankinstituten und die Verpfändung der Projekte an dieselben Institutionen. Während die Unternehmen ein Wachstum verzeichneten, verringerten sich ihre Schulden nicht; Stattdessen eskalierten sie von Tag zu Tag. Da die chinesische Regierung erkannte, dass diese Situation unweigerlich zu erheblichen Insolvenzen führen würde, versuchte sie sowohl 2014 als auch 2021 einzugreifen, scheiterte jedoch.

An dieser Stelle ist ein Exkurs über Chinas Schattenbankinstitute angebracht. In der Hypothekenkrise 2008 platzte die gesamte Immobilienblase innerhalb von nur vier Jahren, vor allem weil viele Kredite auf dem riskanten Immobilienmarkt von Hedgefonds kamen. In China waren die meisten Kreditgeber Unternehmen aus der Baubranche. Beispielsweise war die Zhongzhi Enterprise Group, die letzten Monat schwere Insolvenz anmeldete, hauptsächlich in der Holzproduktion und im Holzhandel tätig. Im Gegensatz zu anderen ähnlichen Institutionen weltweit, die die Finanzierung über Geldkredite bereitstellten, basierte das chinesische System weitgehend auf Baumaterialien und -ausrüstung. Darüber hinaus ermöglichte die in China, ähnlich wie in der Türkei, weit verbreitete Praxis der Laufzeitverlängerung eine ständige Stundung von Schulden. Diese Faktoren haben das Platzen der Immobilienblase in China deutlich verlängert.

Trotz der Verlangsamung des Wachstums hätte es deutlich länger dauern können, bis die Immobilienblase und die Schuldenkrise platzten. Der Fortschritt wurde jedoch zunächst durch Handelskriege und dann durch die Covid-19-Pandemie beschleunigt. Die Schließung von Städten und sogar Bundesstaaten, insbesondere aufgrund der Null-Covid-Politik Chinas, führte zu einem Baustopp und einem starken Umsatzrückgang. Als die Covid-Beschränkungen aufgehoben wurden, erholten sich die Immobilienverkäufe entgegen den Erwartungen nicht. Das Katalogverkaufssystem in China, bei dem Wohnungen und Arbeitsplätze verkauft werden, bevor das Projekt überhaupt beginnt, gab Anlass zur Sorge und löste bei den Menschen Bedenken aus, Häuser zu kaufen, die sie vielleicht nie besitzen würden. Dennoch verließen sich viele Unternehmen auf diese Methode, um einen erheblichen Teil ihres Finanzierungsbedarfs zu decken, der für die Wiederbelebung von Baustellen erforderlich war, die während der Pandemie stillstanden. Die gestoppten Baustellen standen kurz davor, sich in eine soziale Explosion zu verwandeln, da Millionen Chinesen Geld in diese Projekte investierten und in modernen Häusern leben wollten, die entweder unfertig waren oder sich in Rohbauphase befanden.

Um diese Explosion zu verhindern, wurden zunächst die öffentlichen Bauausgaben erhöht, um diesen Unternehmen die Möglichkeit zu geben, Einnahmen aus Nichtwohnbauvorhaben zu erzielen. Anschließend wurden umfangreiche Kreditpakete umgesetzt. Trotz der Bereitstellung von Krediten in Höhe von 498 Milliarden US-Dollar im Jahr 2021 wurden im Jahr 2022 Rettungspakete in Höhe von 29 Milliarden US-Dollar, 120 Milliarden US-Dollar, 168 Milliarden US-Dollar, 192 Milliarden US-Dollar und 157 Milliarden US-Dollar auf den immer noch angeschlagenen Sektor ausgeweitet Widerstand gegen die Geldausweitung führte das wohl größte Finanzmanöver der Welt durch, indem er Reverse Repo, die Freiheit der Mindestreservepflicht sowie private und öffentliche Banken als Geldquellen für diese Kreditpakete und ähnliche Initiativen nutzte. Während die Geldmenge M2 in den USA, die häufig wegen ihrer Geldmengenausweitung kritisiert wird, zwischen 2020 und 2023 um 35 % anstieg, stieg die Geldmenge M2 in China um 46 %. Obwohl erwartet wurde, dass der Bausektor, der direkt und indirekt 25 % der chinesischen Wirtschaft ausmacht, am meisten von dieser Situation profitieren würde, kam die erwartete Erholung nicht zustande, als sie ihre Endphase erreichte.

Abgesehen von den Bemühungen zur wirtschaftlichen Erholung war ein Viertel der 50 größten Bauunternehmen Chinas, darunter Evergrande, Kaisa Group, Modern Land, Country Garden und Fantasia Group, mit Zahlungsausfällen konfrontiert und einige gingen sogar bankrott. Der Ernst der Lage wird deutlich, wenn man bedenkt, dass Evergrande allein 128 Banken und 121 Schattenbankinstituten Geld schuldet. Diese Krise ist erheblich und tiefgreifend und veranlasst China, außerordentliche Anstrengungen zu unternehmen, um ihre Schwere herunterzuspielen.

Ein weiterer Indikator für das Ausmaß der Krise ist der Vergleich mit der Finanzkrise 2008 in den USA. Trotz Chinas direkter Kreditunterstützung in Höhe von 1,5 Billionen Dollar, einer Summe, die fast der gesamten monetären Expansion von 1,9 Billionen Dollar entspricht, die die USA zur Überwindung der durch den Zusammenbruch von Lehman Brothers im Jahr 2008 ausgelösten Krise eingesetzt haben, bleiben die Auswirkungen erheblich. Die Insolvenzen nahmen nicht nur zu, sondern ließen auch nicht nach, was die Herausforderungen verdeutlicht, vor denen China steht.

Der weniger diskutierte Aspekt der Wirtschaftskrise in China ist die Entwicklung einer Bankenkrise, die der Wirtschaftskrise in einem anderen Land im Jahr 2001 ähnelt. Beginnend mit dem Zusammenbruch der Baoshang Bank im Jahr 2019 mit einem Vermögen von insgesamt 431 Milliarden Dollar weitete sich die Krise aus und erfasste fünf weitere Banken, darunter die New Oriental Country Bank of Kaifen, die Yuzhou Xin Min Sheng Village Bank, die Shangcai Huimin County Bank und die Zhecheng Huanghuai Community Bank und Guzhen Xinhuaihe Village Bank im April 2022. Bemerkenswerterweise erreichte diese Krise sogar Chinas und die größten Banken der Welt, die Bank of China und die Industrial and Commercial Bank of China. Trotz der Insolvenzen der Signature Bank und des Silicon Bank Valley in Höhe von insgesamt 275 Milliarden Dollar unterstreicht der Mangel an Diskurs über den Zusammenbruch von Baoshang Chinas intensive Propagandabemühungen und seine verschlossene Natur.

Ein weiterer erschwerender Faktor in Chinas Bankenkrise ist die mangelnde Prüfbarkeit des riesigen Bankensystems, das mehr als 4.600 Banken umfasst. Die verflochtenen Interessenbeziehungen zwischen diesen Banken und den lokalen Verwaltern der Kommunistischen Partei verschärfen die Tiefe der Bankenkrise in China.

Während erwartet wird, dass China diese Krisenserie überwinden wird, deuten die Nachwirkungen darauf hin, dass seine 30-jährigen Errungenschaften möglicherweise völlig zunichte gemacht werden. Vor fünf Jahren wurde prognostiziert, dass China in den 2030er Jahren eines der Länder mit dem höchsten Pro-Kopf-Einkommen werden wird. Aufgrund der alternden Bevölkerung und der aktuellen Krise steht China nun vor der Herausforderung, der Falle des mittleren Einkommens zu entkommen.